المصدر: صحيفة الخليج

لا تزال حالة عدم اليقين الناجمة عن تفشي جائحة «كوفيد-19»، وتداعيات تلك الأزمة على النمو الاقتصادي مستمرة في كل أنحاء العالم، نظراً لعودة ارتفاع حالات الإصابة بالفيروس، خاصة في أوروبا. إذ أعلنت عدة دول أوروبية عن تطبيقها لتدابير إغلاق مشددة، وصرحت بوضوح أنها لا تتوقع تخفيف تلك القيود في وقت قريب. من جهة أخرى، هناك أيضاً أنباء عن ظهور سلالات جديدة من الفيروس ما يزيد من تعقيد خطة طرح اللقاح. إلا انه على الرغم من ذلك، هناك أيضاً معنويات إيجابية فيما يتعلق بالانتعاش الاقتصادي على المدى القريب، الأمر الذي ينعكس على أسواق الأسهم والسندات، وكذلك أسعار السلع الأساسية.

وأدى الضغط على أوضاع المالية العامة الناجم عن تراجع النشاط الاقتصادي وانخفاض العائدات النفطية إلى زيادة إصدارات أدوات الدين في دول مجلس التعاون الخليجي خلال عام 2020.

ويتسق ذلك التوجه مع إصدارات الدول الأخرى في كل أنحاء العالم، والتي على الرغم من قلة اعتمادها على النفط إلا أنها شهدت مستويات ضخمة من الدين وصلت إلى معدلات قياسية بنهاية عام 2020. ووفقاً لأحد التقارير الصادر عن «وول ستريت جورنال»، فإنه استناداً إلى بيانات شركة «ديالوجيك» أصدرت حكومات وشركات الأسواق الناشئة معدلات قياسية من السندات في عام 2020 وصلت قيمتها إلى نحو 510 مليارات دولار. وضمن هذا المبلغ، بلغت قيمة الإصدارات الحكومية نحو 250 مليار دولار، بينما كان مبلغ 260 مليار دولار أمريكي المتبقي من نصيب السندات الصادرة عن الشركات. وكانت تلك الإصدارات بالعملة الصعبة بصفة عامة، في حين بلغت الإصدارات بالعملات المحلية للحكومات نحو 30 مليار دولار.

وظل الطلب على سندات الأسواق الناشئة مرتفعاً بفضل الارتفاع النسبي للعائدات، فضلاً عن تمكن العديد من الدول من إبقاء أوضاعها المالية تحت السيطرة على الرغم من الجائحة.

إصدارات 2020

وكشفت بيانات وكالة «بلومبرج» أن آجال استحقاق أدوات الدخل الثابت لحكومات وشركات دول مجلس التعاون الخليجي بلغت 38.7 مليار دولار منذ مايو/ أيار 2020 والتي تمت إعادة تمويلها إلى حد كبير.

وبلغ إجمالي الإصدارات خلال العام الحالي حتى نوفمبر/ تشرين الثاني 2020 نحو 142 مليار دولار، بما يتماشى تقريباً مع مستويات العام الماضي، ومن المتوقع أن تتجاوز إصدارات عام 2020 بأكمله مستويات العام الماضي بشكل هامشي.

وأصدرت حكومات دول مجلس التعاون الخليجي سندات بقيمة 47.5 مليار دولار منذ بداية العام حتى نوفمبر/ تشرين الثاني 2020 من ضمنها سندات بقيمة 35.4 مليار دولار خلال النصف الأول من عام 2020. وبلغت قيمة الصكوك التي أصدرتها الحكومات الخليجية 28.7 مليار دولار أمريكي بقيم متساوية تقريباً خلال النصفين الأول والثاني من عام 2020.

أما بالنسبة للعام الماضي، فبلغ إجمالي قيمة إصدارات السندات الحكومية على مستوى المنطقة 48.8 مليار دولار، بينما بلغت قيمة إصدارات الصكوك 34.3 مليار دولار. من جهة أخرى، شهدت إصدارات الشركات نشاطاً ملحوظاً، إذ بلغت قيمة إصدارات السندات 46.2 مليار دولار منذ بداية العام حتى نوفمبر 2020، في حين بلغت قيمة إصدارات الصكوك 19.9 مليار دولار أمريكي.

وبالمقارنة بإصدارات العام الماضي، بلغت قيمة إصدارات السندات 45.3 مليار دولار، بينما بلغت قيمة إصدارات الصكوك 14.8 مليار دولار أمريكي.

استحقاق السداد

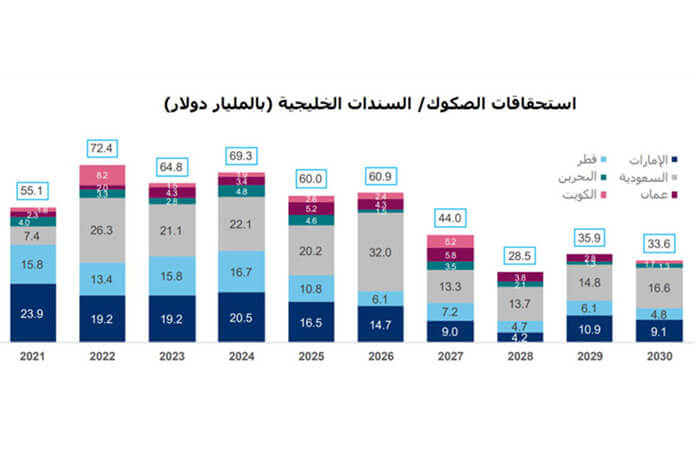

ومن المتوقع أن تصل قيمة أدوات الدخل الثابت مستحقة السداد على حكومات دول مجلس التعاون الخليجي خلال السنوات الخمس المقبلة (2021-2025) 157.1 مليار دولار، بينما تصل القيمة المستحقة على الشركات إلى 164.3 مليار دولار أمريكي. وأغلبية تلك الاستحقاقات بالدولار، ما يعادل نسبة 61.3 في المائة، تليها إصدارات العملات المحلية بالريال السعودي والريال القطري بنسبة 17.8 في المئة، و7.6 فظظي المئة، على التوالي.

إضافة إلى ذلك، فإنه نظراً لمستويات التصنيف الائتماني لحكومات دول مجلس التعاون الخليجي، فإن أغلبية هذه الاستحقاقات تتميز بأنها من درجة استثمارية عالية، أو أدوات مصنفة من الفئة (A)، أما فيما يتعلق بنوعية أدوات الدين، فتأتي السندات التقليدية في الصدارة، حيث تمثل القيمة مستحقة السداد خلال السنوات الخمس المقبلة نحو 205.7 مليار دولار، في حين يتوقع أن تصل قيمة الصكوك مستحقة السداد إلى 115.7 مليار دولار أمريكي. وبينما تشير آجال استحقاق السندات إلى اتخاذها اتجاهاً هبوطياً خلال السنوات الخمس المقبلة إلا انه من المتوقع أن تزداد آجال استحقاق الصكوك بدءاً من عام 2022.

وفيما يتعلق بآجال الاستحقاق وفقاً لكل دولة على حدة، تأتي الإمارات في الصدارة حيث تصل قيمة أدوات الدين مستحقة السداد حتى عام 2025 إلى 99.2 مليار دولار، تليها الحكومات والشركات السعودية والقطرية بقيمة 97.1 مليار دولار، و72.4 مليار دولار، على التوالي. كما أن قيمة القروض مستحقة السداد في دول مجلس التعاون الخليجي تكاد تكون بنفس مستوى السندات والصكوك مستحقة السداد على مدى السنوات الخمس المقبلة، إذ تبلغ 299.3 مليار دولار.

وتمثل الشركات الإماراتية النصيب الأكبر من القيمة المقرر تسديدها خلال السنوات الخمس المقبلة بقيمة 131.0 مليار دولار، تليها الشركات السعودية والقطرية والتي تصل قيمة دفعاتها مستحقة السداد إلى 100.4 مليار دولار، و28.6 مليار دولار، على التوالي.

النظرة المستقبلية

شهدت إصدارات السندات والصكوك في دول مجلس التعاون الخليجي نمواً سنوياً للعام الثاني على التوالي في عام 2020، وتظهر اتجاهات العام المقبل استقرار مستوى الإصدارات في العام 2021 أو تراجعها هامشياً. ونرى أن عام 2020 كان عاماً استثنائياً نظراً لما شهده من أحداث غير اعتيادية مثل التراجع الحاد لمعدلات النمو الاقتصادي في كل أنحاء العالم ودول مجلس التعاون الخليجي، إضافة إلى الانخفاض التاريخي في أسعار النفط ما أثر بصفة خاصة في الاقتصادات الخليجية المصدرة للنفط.

ومن المتوقع أن تدفع احتياجات الإنفاق للموازنات الحكومية إلى تعزيز الإصدارات السيادية خلال العام المقبل.

إلا انه في ظل توقع تسجيل الموازنات الخليجية لمستويات أقل من العجز المالي تصل إلى نحو 84.3 مليار دولار في عام 2021 مقابل 127 مليار دولار في عام 2020، وفقاً لبيانات صندوق النقد الدولي، نتوقع أن تتراجع إصدارات أدوات الدين الحكومية على أساس سنوي في عام 2020.

وفي ذات الوقت، فإنه في ظل ما تتميز به أربع دول من دول مجلس التعاون الخليجي الست بتصنيفات مريحة من درجة الاستثمار والدعم المفترض الذي تقدمه المجموعة إلى عمان والبحرين، نعتقد أنه من المقرر أن يساهم ذلك في دعم جهود جمع الأموال في المنطقة، وكذلك على الصعيد الدولي. كما أن صناديق الثروة السيادية الضخمة التي تحتفظ بها أغلبية حكومات المنطقة تساهم في دعم تصنيفها الائتماني بصفة عامة، بما يعزز من قدرتها على جمع الأموال.

زيادة إنفاق القطاع الخاص

من المتوقع أن تعوض إصدارات الشركات بشكل كامل أو جزئي انخفاض الإصدارات الحكومية، حيث يتوقع أن يؤدي تحسن البيئة الاقتصادية إلى زيادة إنفاق القطاع الخاص.

كما يقبل المقترضون أيضاً على جمع الأموال على خلفية انخفاض كلفة الاقتراض على مستوى العالم. إضافة إلى ذلك، فإنه مع وصول عائدات السندات السيادية إلى أدنى مستوياتها على الإطلاق، قد تتحمس الحكومات لإصدار أدوات دين جديدة والاستفادة من انخفاض كلفة الدين.